随着中国房地产市场的持续繁荣发展,房地产税作为一项重要的政策措施备受关注。房地产税的实施将带来房地产市场的调控和规范,对于遏制房价过快上涨和促进房地产市场健康发展具有重要意义。因此,房地产税不容忽视,必将为我国房地产市场带来一场深刻的变革。

NO.1丨壹房地产税,真的要来了

房地产,即将到来的信号,已经出现了!

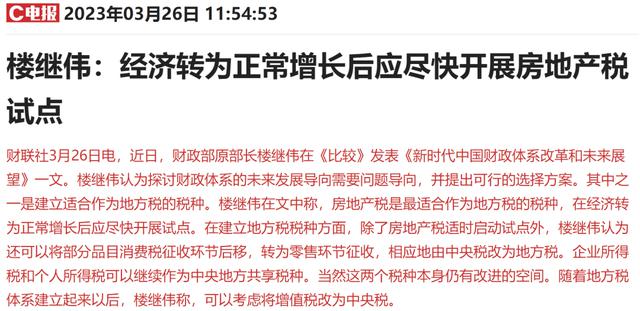

3月26日,财联社报道,财政部原部长楼继伟在《比较》发表的《新时代中国财政体系改革和未来展望》一文明确表示:

房地产税是最适合作为地方税的税种,在经济转为正常增长后应尽快开展试点。

尽管楼继伟已经不是财政部的部长,但作为中国经济体制内的老员工,熟悉房地产税推出的时机和内部情况,它的提议仍会对政策产生比较大的指向性作用。

他表示,在经济转入正常增长后,应尽快开展试点。这句话暗含的意思,可能房地产税试点落地,也就这一两年的事情了。

如果不是疫情打乱了节奏,影响了中国房地产的格局,房地产税早在2022年就已经开启试点了。

因为早在2021年,财政部等四部门就在北京召开了“房地产税改革试点座谈会”。当时,舆论都在谈论哪些城市会率先试点。

厦门更是在2022年年初发布了《2021年厦门市房地产开发投资运行分析》明确提到,“要做好房地产税试点落地厦门的前期准备工作,以防止全市房地产市场出现大的波动”。

一时间,厦门或将成为第一个试点城市的讨论,不可开交。但之后,这份文件被撤。因为,财政部在2022年年初表示:

房地产税改革试点依照全国人大常委会的授权进行,一些城市开展了调查摸底和初步研究,但综合考虑各方面的情况,今年内不具备扩大房地产税改革试点城市的条件。

试点之所以搁浅,是因为时机丧失了。2022年的楼市寒冬,完全不具备试点的条件。

NO.2丨贰

合肥会征收吗?会影响房价吗?

至于试点城市,这方面社会各界有了一定共识,但具体谁能入选仍存在很大不确定性。

只在深圳、上海、重庆试点,就想指导全国的房地产税立法,是不现实的,将来会出大问题的。因为中国的城市和城市之间,差异性太大了。

如果有可能,应该选择20个左右的城市来试点,才能涵盖未来可能遇到的绝大多数情况。

那么,合肥会征收吗?如果合肥实施征收,会有何影响?

1、哪些房产会包括在内呢?

不同房子的征收方式不一样,商品住宅、写字楼、农村宅基地住宅等区别对待。

这方面,试点说明给出了相对详细的分类定位:

图源:摄图网

这份说明明确了三点:

一是农村宅基地及其上的住房,不在征收之列。

这也好理解,几乎所有农村房产都是自住房产,而农民收入相对微薄,与城市有房一族有着天壤之别,向宅基地征收房产税并不现实。

二是写字楼、商铺等非居住房产,继续按现行规定执行。

这里的背景是,早在1986年,我国就已出台房产税相关条例,对经营性房产开征房产税,而自住房产则在豁免之列。

作为非居住用的房地产,商铺、写字楼,开征房产税已有数十年的历史。写字楼房产税一般按照租金的12%进行征收,未来大概率仍旧沿袭这一模式。

三是居住用房产,即商品住宅、商住公寓等,则是这一轮主要的新增征收对象。

图源:摄图网

根据官方此前透露的信息,这些房产的房地产税将会按照评估值征收。

由于房地产税是持有税,按年征收,只要拿着房子就要纳税,累积下来不是小数字。

假设某地房地产税率为1%,500万评估价的房产,每年就要缴纳5万房产税,10年就是50万。

2、哪些人受到的影响最大?

第一类是手中握有多套房的人:从目前情况来看,在中心城市实施“累进制、惩罚性”的房产税,是非常有可能的。

对于拥有不止一套房的人来说,拥有的房子越多,承担的税赋就越多,如果房子数量过多,则可能会选择紧急抛售一部分而导致财富缩水。

图源:摄图网

第二类是加杠杆,超承受能力购买多套房的人:这类人更多的是炒房人的,如果房地产税的开征,会让房价进入一个平稳期,房子很难套现。这类人会比第一类人更悲惨,承担更高的负债,一个不小心可能会连累一辈子。

以后的合肥,房价将会逐步趋于稳定,往后大概率将会进入到横盘期,这也使得房子的投资属性逐步降低。

3、刚需首套免征或设置一定免征面积

房地产税不会一刀切征收,大概率会有“减免”。

根据审议报告,我国居住用房地产的情况较为复杂,各类人员的住房需求、税收负担能力差异较大,对房地产税的计税依据、适用税率、减除标准等税制要素,建议逐步研究探索、及时调整完善。

这意味着,房地产税要区分刚需、投资和炒房群体,要对高收入群体和中低收入群体区别对待,而累进税率、减除标准的重要性就体现了出来。

一般而言,按照国际惯例,刚需家庭或中低收入家庭,首套免征或设置一定的免征面积。

相比而言,首套免征,或许存在不公平问题,毕竟200平方的首套和30平方的首套有着天壤之别。

所以,设置一定的免征面积,或许是更务实的选择。

图源:摄图网

这方面,可按人均住房面积进行免征,如果以40平作为基准,那么3口之家免征面积为120平方,那么绝大多数刚需家庭都不会被误伤。

4、会影响房价吗?

最后重申一下那个永恒不变的话题:“房地产税能不能降房价?”

短期而言,房地产税实施对于市场一定是利空,部分炒房者必然会产生恐慌效应,对房价有短期抑制作用。尤其是全国大数据的联网,某些群体的个人隐私无所遁形,威慑作用显著,抑制炒房的效应将会更加突出。

但从中长期来看,房地产税的影响十分有限。这一点已经被众多已实施房地产税的国家所印证。

房价受到一系列因素影响,房价的未来,取决于人口、土地和经济基本面,房地产税只是影响因素之一。

同时,从财政博弈角度而言,房地产税作为典型的地方税,最大目的就是为土地财政提供替代选择,弥补地方政府日益减少的土地收入,至于降房价,可以说从头到尾都不在政策目标体系之内。

要明白,楼市调控的目的只有一个字:稳。

房价持续上涨时,要“遏制房价上涨”,这是稳房价;楼市持续调整时,要“防止房价大跌”,这也是稳房价。

NO.3丨叁

房地产税或参考二手房指导价计税

房地产税实施牵一发而动全身,技术层面的障碍同样困难重重。

1、不动产统一登记和联网

不动产统一登记是房地产税征收的底层基础。没有统一登记,就无法对全国住房进行统一确权。没有全国住房信息联网,更无从对每个城市每个家庭进行精细化统计。

2014年国务院确定,国土资源部负责不动产登记这项工作,并推进不动产登记信息基础平台建设。

2018年6月,自然资源部发布消息,全国统一的不动产登记信息管理基础平台已实现全国联网,我国不动产登记体系进入到全面运行阶段。

如果说不动产统一登记摸清了“家底”,那么此次国税总局与自然资源部深化信息共享,则为房地产税的全国改革铺平了道路。

2、房地产税计税依据

凭什么征收房地产税,同样是政策实施道路上的一道难题。

二手房参考价,未来有望成为房地产税的计税基础。

2021年2月,在深圳率先推出二手房成交参考价政策后,全国一二线城市及部分热点三四线城市持续跟进,包括合肥、宁波、成都、三亚、西安、绍兴、上海、无锡、东莞、金华、温州、广州、北京等城市。

二手房参考价通常为当地住建局在二手住房网签交易价格基础上,综合考虑税务部门、金融部门的评估价格、周边新建商品住房网签价格等因素评估得出,一般为网签合同价的6折左右。

随着二手房参考价的形成机制逐步完善,未来有望成为房地产税的计税基础。

【免责声明】本文部分内容整理自第一楼市,如涉及相关作品内容或其它问题,请与本网联系,我们将在第一时间删除内容!

以上就是房地产税,不容忽视的变革!的相关介绍,希望能对你有帮助,如果您还没有找到满意的解决方式,可以往下看看相关文章,有很多房地产税,不容忽视的变革!相关的拓展,希望能够找到您想要的答案。